- Detalls

-

Categoria: Fiscal

-

Publicat el Divendres, 11 Març 2022 14:50

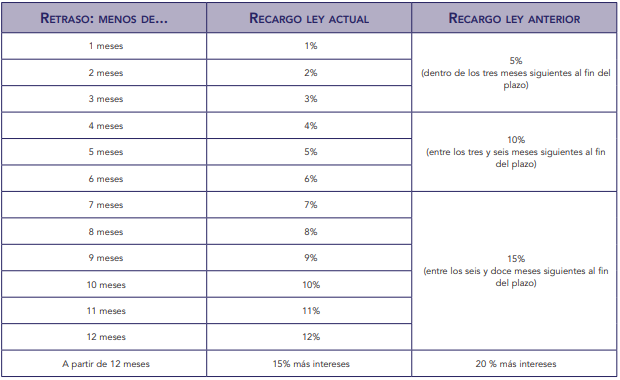

La deducció d'habitatge després de divorci és del 100% en el cas que un dels cònjuges suporti el desemborsament de la quota hipotecària totalment.

Si es dona el cas que un matrimoni es divorcia o se separa i és posseïdor d'una llar adquirida abans del 2013, ha de saber que el cònjuge que renuncia a la llar familiar podrà continuar beneficiant-se de la desgravació per compra de la llar habitual per les quotes que continuïn satisfent per part seva del préstec. No obstant això, a aquest efecte, cal que l'immoble representi la llar usual dels fills i l'excònjuge.

Tanmateix, si l'ordre del tribunal defineix que aquest cònjuge s'ha de fer responsable de tot el préstec, aquest tindrà facultat per dur a terme la desgravació respecte de totes les quotes que hagin estat satisfetes, tot i ser únicament propietari del 50%. Passa el mateix si qui suporta la totalitat de la hipoteca de la llar conjugal és el cònjuge que roman vivint en aquesta juntament amb els fills, tot i ser únicament propietari de la meitat de l'immoble.

Recordi: El cònjuge que desemborsa la totalitat de la quota hipotecària està autoritzat a dur a terme la desgravació sobre el conjunt de la suma abonada, malgrat que només sigui titular de la meitat de la llar. Cal recalcar que la base màxima de desgravació anual és de 9.040 euros.

No dubteu a contactar amb Afirma Gestión, la vostra assessoria de confiança a Sabadell, per a qualsevol consulta que se us pugui plantejar en l'àmbit fiscal.