Ajudes per a emprenedors

- Detalls

- Categoria: Altres

- Publicat el Dimecres, 15 Desembre 2021 11:37

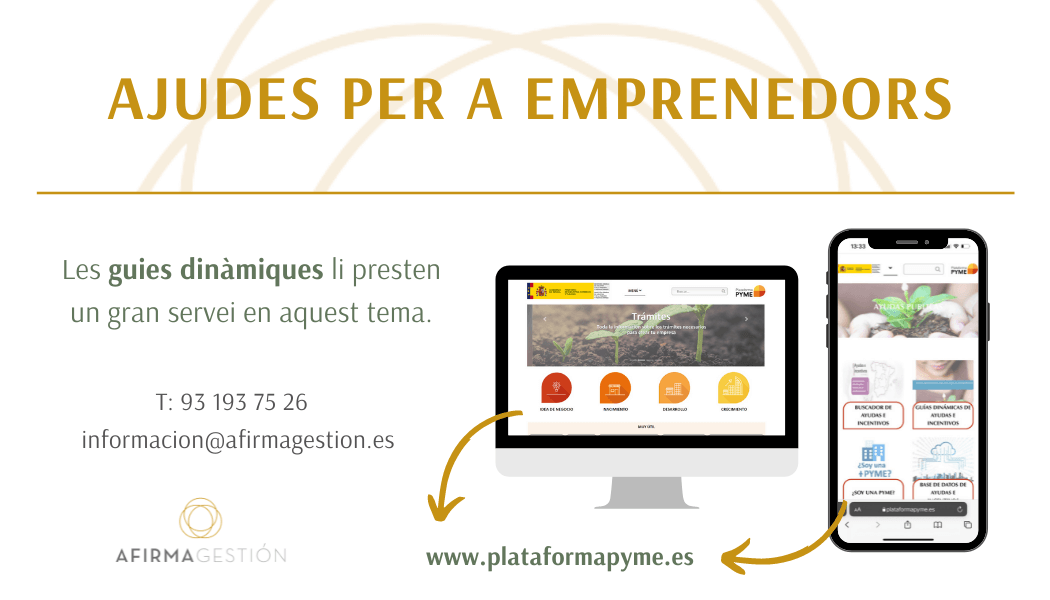

Les guies dinàmiques brinden una gran ajuda per als emprenedors.

Per a poder localitzar informació respecte als incentius i ajudes per a la creació d'empreses que confereix la Unió Europea, les administracions locals i autonòmiques, l'Estat i altres organismes públics, la Direcció General de la Indústria i de la Petita i mitjana empresa ha elaborat una guia dinàmica en la qual es presenten aquelles ajudes amb termini obert de convocatòria.

Aspectes a tenir en compte respecte a la guia:

- S'actualitza cada dia.

- Té un caràcter estrictament informatiu. Conseqüentment, és oportú que amb anterioritat a la realització de qualsevol tràmit es comprovin les dades amb el pertinent butlletí oficial que facilita la guia.

- S'organitza per sectors productius i comunitats autònomes.

Per a trobar les guies dinàmiques és necessari accedir a la pàgina web www.plataformapyme.es , prémer Menú, i a continuació Ajudes públiques.

A Afirma Gestió, la seva assessoria de confiança, l'assessorarem sobre la tramitació per a aconseguir les ajudes i subvencions que li corresponguin i sobre com s'haurà de legitimar el destí dels fons.